정적 자산배분 - 올웨더 포트폴리오 & 영구 포트폴리오

자산 배분의 방법에는 동적 자산배분과 정적 자산배분이 있습니다. 정적 자산배분의 경우 포트폴리오의 변경을 하지 않고 꾸준히 현재의 포트폴리오를 가지고 가는 것입니다. 오늘은 이에 대해 소개하겠습니다.

1. 정적 자산배분의 방법과 이유

정적 자산배분은 일반 투자자들에게 가장 잘 맞는 투자 방법입니다. 정적 자산배분은 시장에 따라 상황에 따라 어떤 자산을 편입해야할지 고민하지 않아도 좋습니다. 시기에 맞게 리밸런싱만 하면 됩니다. 따라서 특별한 기술도 필요가 없습니다. 물론 공부할 필요가 없다는 것은 아니지만 다른 투자 방법에 비하면 가장 난이도가 낮은 투자 방법입니다.

정적 자산은 기본적으로 경제 상황을 나누고 모든 경제 상황에서 상승할 자산을 모두 담는 것입니다. 이렇게 하면 어떤 경제 상황이 오더라도 수익을 거두거나 상대적으로 하락을 방어할 수 있습니다.

| 경제 호황 | 경제 불황 | |

| 물가 상승 | 개발도상국 주식 부동산 금, 원자재 개발도상국 채권 물가연동 채권 |

금, 원자재 개발도상국 채권 물가연동 채권 현금 |

| 물가 하락 | 선진국 주식 선진국 부동산 |

금 선진국 국채 현금 |

다음과 같이 경제 상황을 4가지로 구분하고 4가지 모든 상황에서 수익을 얻을 수 있도록 자산을 분배하는 것이 정적 자산 배분의 기본입니다. 이렇게 자산을 배분하면 모든 경제상황이 대비되는 것입니다.

2. 정적 자산배분 방법 - 올웨더 포트폴리오

올웨더 포트폴리오는 세계 최대의 헤지펀드인 bridgewater CEO 레이 달리오에 의해 밝혀진 방법입니다. 그는 토니 로빈슨의 저서 머니에서 올웨더 포트폴리오의 투자 방법을 밝혔습니다. 올웨더 포트폴리오는 아래와 같이 구성되어 있습니다.

미국 주식 : 30%

미국 중기채 : 15%

미국 장기채 : 40%

금, 원자재 : 15%

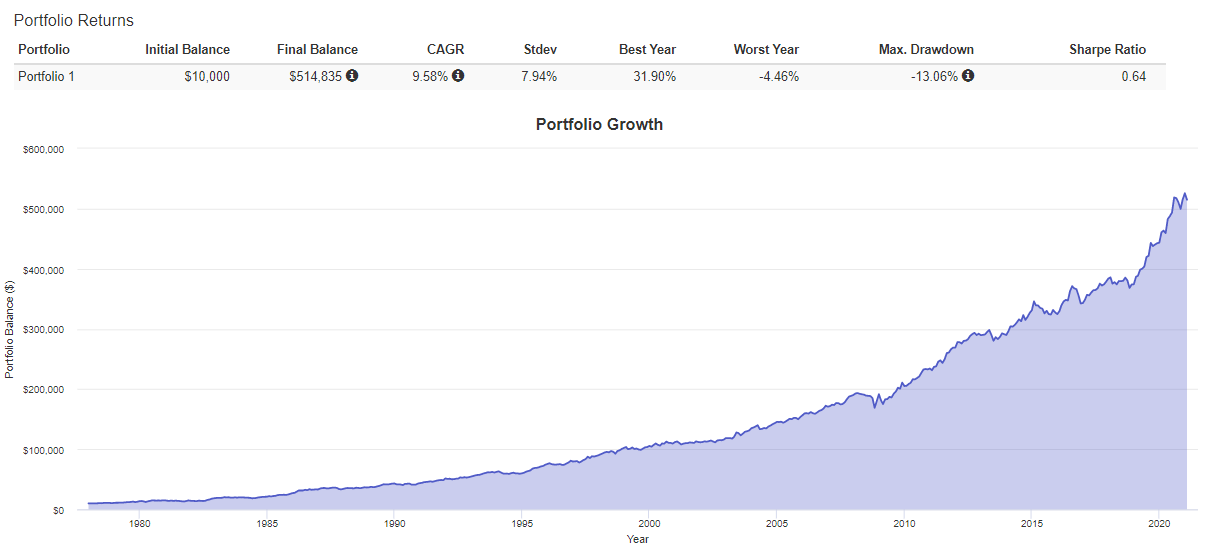

이는 4가지 경제 상황을 대비하여 구성된 포트폴리오 입니다. 주식 비중이 낮은 이유는 주식이 상대적으로 채권보다 변동성이 커서 주식보다 채권을 비중을 높여 주식의 변동성에 대비한 포트폴리오 입니다. 1978년 이후 이 포트폴리오의 성적은 아래와 같습니다.

1978년부터 지금까지 51배 자산이 상승했으며 연평균 복리 수익률 9.58%를 기록하였습니다. 또한 표준편차는 7.94%로 매우 낮고 MDD도 13.06%밖에 되지 않습니다. 이전 다른 글에서 보면 알 수 있는데, 이렇게 낮은 변동성과 높은 수익률을 내기란 매우 어렵습니다.

하지만 최근에 Bridgewater의 포트폴리오는 변화가 있는 것으로 보입니다. 미국 주식의 비중을 줄이고 개도국, 전세계 주식을 고루 담고 있으며 채권의 비중을 현저히 낮췄습니다. 이런 극한의 저금리 시대에 채권을 갖고 있는 것은 이득이 없다는 계산이었던 것 같습니다. 아무리 오래 동안 좋은 성적을 거둔 포트폴리오도 시대에 따라 바뀔 수 있다는 것을 보여주는 좋은 사례입니다.

3. 정적 자산배분 방법 - 영구 포트폴리오

영구 포트폴리오는 말 그대로 영구히 가져갈 수 있는 포트폴리오라는 의미입니다. 자산 배분의 시초가 되는 포트폴리오 입니다. 4가지 위험군의 자산을 모두 고루 분배하여 가져가는 것입니다.

미국 주식 : 25%

미국 채권 : 25%

금 : 25%

현금 : 25%

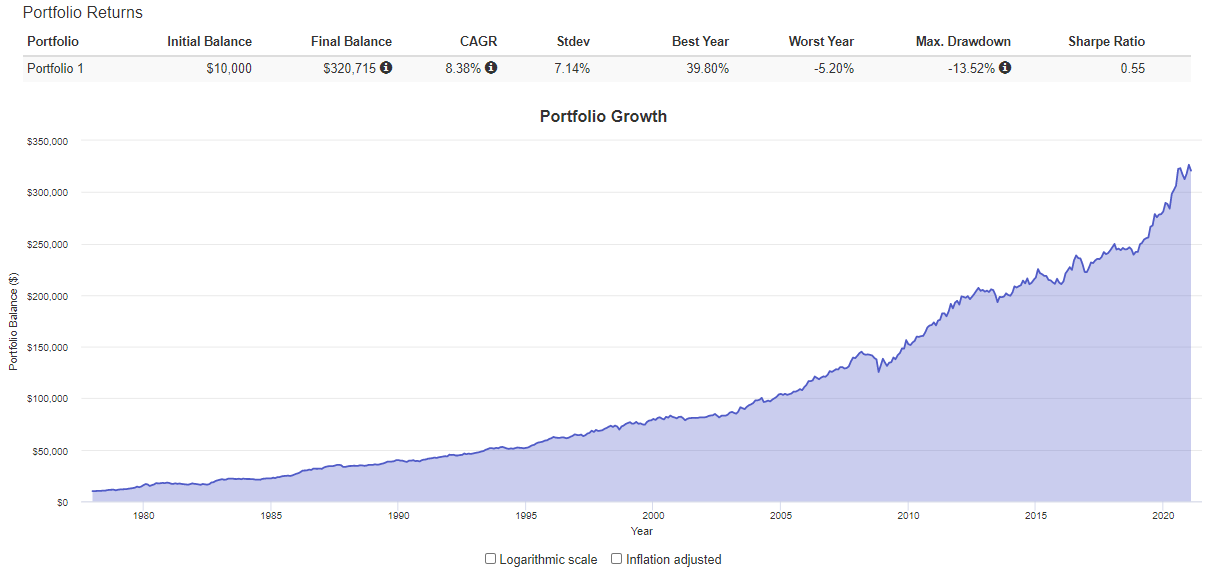

이렇게 구성되어도 경제의 4계절을 모두 극복할 수 있습니다. 올웨더 포트폴리오 보다는 좀 더 단순한 방식이며 현금을 들고 있다는 면에서 조금 더 보수적으로 볼 수도 있습니다. 이 단순한 투자 전략이 같은 기간에 어떤 성적을 거두었는지 살펴볼까요?

놀랍게도 1978년부터 32배의 수익을 거두었고 연평균 복리 수익률은 8.38%를 기록하였습니다. 표준편차는 7.14%이고 MDD는 13.52%로 매우 안정적임을 알 수 있습니다. 이렇게 단순하게 4가지로 나누었음에도 불구하고 충분히 안정적이고 높은 수익률을 기록함을 알 수 있습니다.

4. 결론

우리는 정적 자산배분을 통해 긴 시간동안 자산이 안정적으로 수익률을 기록하며 성장하는 것을 보았습니다. 앞서 자산 배분을 하는 이유에서 살펴 보았듯이 우리는 너무 큰 손실을 감당할 수 없습니다. 또한 리스크를 통한 자산의 성장도 쟁취하여야 합니다. 그런 이유에서 이런 4가지 종류에 자산을 투자하는 것은 좋은 방법 입니다. 위의 두 가지 예시를 들었지만 다른 방법도 좋습니다. 각각 다른 경제 상황에서 상승할 수 있는 자산을 나누어 담으면 됩니다.

다음 시간에는 정적 자산배분보다 더 고수익을 노리는 동적 자산배분에 대해 알아보겠습니다.

2021/02/05 - [재테크 정보/포트폴리오] - 자산배분 투자 시리즈 (1) - 투자를 꼭 해야 하는 이유

자산배분 투자 시리즈 (1) - 투자를 꼭 해야 하는 이유

투자를 꼭 해야 하는 이유 자산배분 투자를 꼭 해야 하는 이유에 대해 말씀드리겠습니다. 자산배분 투자는 선택이 아니라 필수이며 평생을 걸쳐 지속적으로 해야 합니다. 그 이유에 대해 말씀드

tellworldinfo.tistory.com

2021/02/06 - [재테크 정보/포트폴리오] - 자산배분 투자 시리즈 (2) - 자산을 배분하여 투자해야 하는 이유

자산배분 투자 시리즈 (2) - 자산을 배분하여 투자해야 하는 이유

자산을 배분하여 투자해야 하는 이유 투자를 할 때는 자산을 배분하여 투자하여야 합니다. 그 이유는 위험을 감소시켜 투자할 필요가 있기 때문이죠. 그렇다면 우리는 왜 극적인 수익률보다 위

tellworldinfo.tistory.com

2021/02/11 - [재테크 정보/포트폴리오] - 자산배분 투자 시리즈(4) - 퀀트? 밸류에이션?(동적 자산배분)

자산배분 투자 시리즈(4) - 퀀트? 밸류에이션?(동적 자산배분)

동적 자산배분 동적 자산배분은 시장 상황에 따라서 자산배분을 달리하는 것을 의미합니다. 이것을 어떻게 정의하느냐에 따라 다르겠지만 저는 좀 더 넓게, 시장 상황에 따라 자산을 배분하는

tellworldinfo.tistory.com

'재테크 정보 > 포트폴리오' 카테고리의 다른 글

| 자산배분 투자 시리즈(5) - 다양한 ETF 종류 소개 - 주식편 (0) | 2021.02.16 |

|---|---|

| 자산배분 투자 시리즈(4) - 퀀트? 밸류에이션?(동적 자산배분) (0) | 2021.02.11 |

| 자산배분 투자 시리즈 (2) - 자산을 배분하여 투자해야 하는 이유 (0) | 2021.02.06 |

| 자산배분 투자 시리즈 (1) - 투자를 꼭 해야 하는 이유 (0) | 2021.02.05 |

| 포트폴리오에 한국 주식을 포함해야 하는 이유(feat. 개소리) (0) | 2021.01.25 |

댓글